Reporter: Nurtiandriyani Simamora | Editor: Noverius Laoli

Tanpa diiringi kemampuan mengumpulkan penerimaan, terutama pajak, kemampuan pemerintah membayar bunga akan menurun. Sehingga Rasio beban bunga terhadap pendapatan pemerintah bisa mencapai 14,6% pada 2026, lebih tinggi dari rata-rata negara BBB (8,97%).

“Persoalan ini adalah di antara concern kami. Apalagi, S&P juga memperingatkan jika rasio beban bunga melampaui 15% secara berkelanjutan, ada risiko downgrade bagi peringkat sovereign Indonesia,” tegasnya.

Keempat, potensi crowding out. Penerbitan SBN besar-besaran bisa menyerap likuiditas pasar sehingga menekan sektor swasta dan mendorong suku bunga lebih tinggi.

Baca Juga: BI Sudah Borong SBN Rp 186 Triliun hingga 9 Agustus 2025

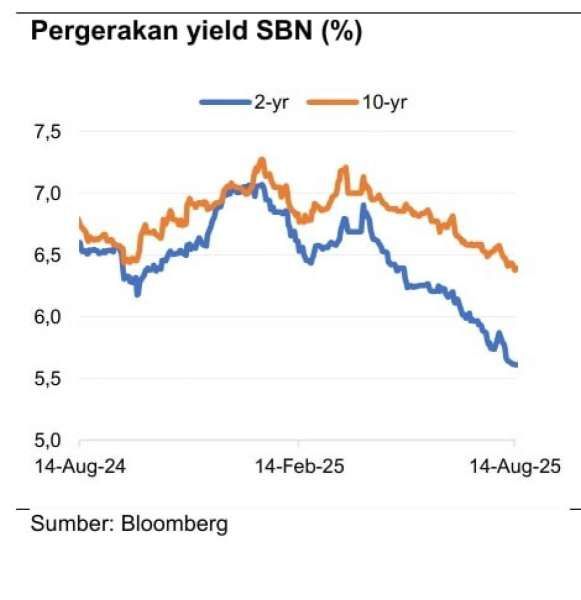

Pemerintah sendiri mematok asumsi suku bunga SBN 10 tahun di 2026 sebesar 6,9%, lebih tinggi dari konsensus Bloomberg 6,2%–6,4%. Bahkan cenderung lebih tinggi daripada yield saat ini.

“Pasokan tinggi membatasi penurunan yield dari pemangkasan bunga. Jadi, tidak mengherankan jika pemerintah mematok yield relatif tinggi untuk menarik investor,” katanya.

Ia juga menyinggung potensi aktivitas spekulatif asing. “Meski, saya sendiri mengasumsikan aktivitas spekulatif tersebut tidak lebih tinggi daripada di tahun ini,” ucapnya.

Menurut Suhindarto, jika The Fed menurunkan bunga, peluang penerbitan global bond akan lebih besar dengan bunga lebih rendah. Diversifikasi mata uang juga penting, seperti penerbitan Dim Sum Bond setelah suksesnya Kangaroo Bond tahun ini.

Baca Juga: Ini Pernyataan Lengkap Gubernur BI Usai Pemangkasan BI Rate Jadi 5%

“Diversifikasi ini, saya harapkan, akan berlanjut di tahun depan,” ujarnya.

Meski begitu, pasar obligasi ke depan diprediksi masih solid karena tren pemangkasan bunga global. Namun, suplai obligasi baru dari pemerintah akan membatasi kenaikan harga obligasi dan membuat yield tetap tinggi.

Cek Berita dan Artikel yang lain di Google News

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)